Swedbank avalikustas täna esmakordselt rahvusvahelise finantstervise indeksi, mille eesmärk on mõõta Eesti, Läti, Leedu ja Rootsi ühiskondade finantsvõimekust ja -teadmisi. Edaspidi avaldab Swedbank nelja riigi finantstervise indeksi korra aastas.

Mis on finantstervis?

Finantstervist võib defineerida kui võimet tulla igapäevaselt toime oma rahaliste kohustustega, finantsilist võimekust saavutada kaugemaid eesmärke ja unistusi ning piisavaid teadmisi ja oskusi oma raha targalt ja enesekindlalt kasutada.

ÜRO definitsiooni järgi tajub hea rahalise tervisega inimene, et kontrollib oma rahaasju ning on kindel, et saab hakkama nii praegu kui ka tulevikus, lisaks tunneb, et on ootamatutes olukordades vastupidav ning tal on rahaline valikuvabadus.

Finantstervise ideks

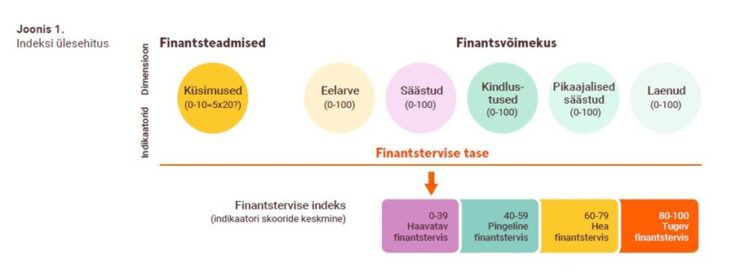

Swedbanki finantstervise indeks on koostatud ÜRO finantstervise definitsioonist lähtudes ning see mõõdab kahte aspekti: finantsteadmisi ja finantsvõimekust (joonis 1). Finantsteadmiste mõõtmine põhineb viiel ülemaailmselt standardiseeritud finantskirjaoskuse küsimusel, mille on välja töötanud maailma juhtiv finantskirjaoskuse uuringute ja poliitika keskus Global Financial Literacy Excellence Center koostöös Standard & Poor’si, Maailmapanga, McGraw Hill Financiali ja Gallupiga. Finantsvõimekuse küsimused järgivad finantstervise edendamise samme, need põhinevad Swedbanki ulatuslikel tarbijauuringutel ning on inspireeritud The Financial Health Networki ja USA tarbijakaitseameti uuringutest.

Finantstervise indeksi väärtused on vahemikus 0–100, kus üle 60 punkti osutab heale finantstervisele. 0–39 punkti näitab haavatavat finantstervist, 40–59 pingelist finantstervist, 60–79 head finantstervist ja 80–100 tugevat finantstervist.

Nelja riigi elanikkonna finantstervise mõõtmiseks küsitleti 2023. aasta jaanuaris kokku 4003 elanikku. Eestist osales 1001 elanikku vanuses 16–75 eluaastat.

Eesti elanike finantstervis

Uuringu järgi on Eesti elanike finantstervise indeks 50, mis osutab pingelisele finantstervisele. Madala tulemuse peamised põhjused on Eesti elanike vähesed säästud, turvavõrgustiku puudumine ning ebakindlustunne pensionipõlvele mõeldes. Vaid 29% elanikel on rahatagavara, mis on vähemalt leibkonna kolme kuu sissetuleku suurune. Veerand elanikke ei ole finantsiliselt valmis ootamatuteks olukordadeks, sest peale säästupuhvri pole neil ka kindlustuslepinguid.

Ühtlasi on eestlased tuleviku suhtes pessimistlikud: üle 40% elanikest pole üldse kindlad, kas nende säästudest piisab selleks, et hoida soovitud elukvaliteeti pärast pensionile jäämist. Vaid 20% peab oma majanduslikku olukorda turvaliseks ja koguni 40% ebaturvaliseks. Iga teine Eesti elanik tunneb, et sõltub majanduslikult oma lähedastest ja riiklikest toetustest.

Eri vanuserühmade finantstervis suuresti ei erine, küll on mõnevõrra haavatavamad 18–29- ja 50–59-aastased ning pensionärid, kellest koguni 44% on haavatava finantstervisega. Suuremad erinevused ilmnevad aga meeste ja naiste vahel. Hea või tugeva finantstervisega elanike rühmadesse liigitus 43% mehi ja 36% naisi, haavatava finantstervisega mehi on 28% ja naisi 37%.

Samas on Eesti elanike finantsteadmised paremad kui nende finantsvõimekus. Vanusegruppide võrdluses on teadmised parimad 30–39-aastaste seas ja kõige kehvemad 18–29-aastaste seas.

Balti riikide ja Rootsi elanike finantstervis

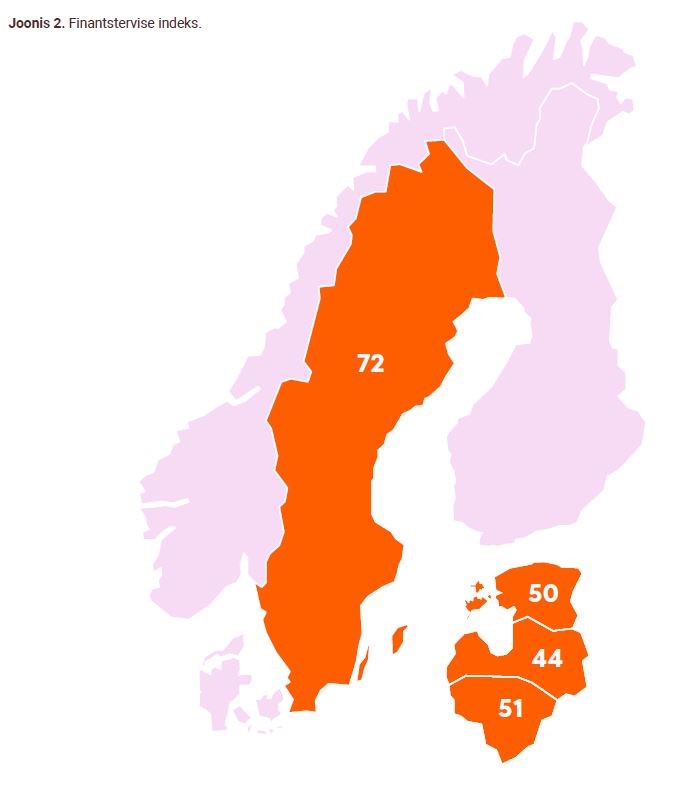

Balti riikides on elanike finantstervise tase üsna sarnane. Kõige tugevam on see Leedus (finantstervise indeks 51), samaväärne Eestis (50) ning veidi madalam Lätis (44). Võrreldes Balti riikidega on Rootsis elanike finantstervise indeks tunduvalt kõrgem (72) (joonis 2). Seega võib väita, et neist riikidest on hea finantstervis omane vaid Rootsile, Balti riikides on finantstervis pingeline.

Uuringu täiemahulist raportit saab lugeda siit

Allikas: swedbank.ee